Фінансовий ринок - Шелудько В. М. - Розділ 11. Свопи

11.1. Суть і види свопів

На ринку капіталів одні учасники ринку інвестують кошти, інші на різних умовах залучають їх. Емітуючи акції, суб'єкти ринку формують свій акціонерний капітал. Емітуючи різного роду зобов'язання, вони стають позичальниками на ринку фінансових ресурсів. Зобов'язаннями можуть виступати облігації та кредити під фіксовану чи плаваючу процентну ставку. Позичальники можуть мати зобов'язання як у національній, так і в іноземній валютах.

Прикладами боргових зобов'язань з фіксованою процентною ставкою є корпоративні облігації, іпотека, єврооблігації. До інструментів з плаваючою ставкою належать комерційні папери, казначейські векселі, банківські акцепти тощо. Як правило, виплати за борговими зобов'язаннями здійснюються щомісяця, щокварталу, раз на півроку чи раз на рік.

Характер зобов'язань значною мірою залежить від кредитного рейтингу позичальника, а отже, від його можливостей на ринку. Так, корпорації з високим кредитним рейтингом (AAA) можуть залучити кошти під досить низьку фіксовану процентну ставку, емітувавши облігації із фіксованим купоном. Корпорації з невисоким кредитним рейтингом не мають доступу до ринку облігацій і залучають кошти переважно на ринку кредитів, причому в більшості випадків це кредити під плаваючу процентну ставку.

У цілому учасники ринку з високим кредитним рейтингом залучають кошти на ринку капіталів під нижчі фіксовані чи плаваючі процентні ставки, ніж позичальники з невисоким кредитним рейтингом. При цьому позичальники з різним кредитним рейтингом часто мають різну відносну перевагу на тому чи іншому ринку.

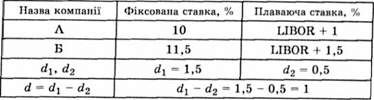

Наприклад, корпорація А може емітувати облігації з фіксованими 10% купонними виплатами або залучити кошти під плаваючу процентну ставку LIBOR + 1%, або LIBOR + 100 б. п. (1% дорівнює 100 базисних пунктів, або 100 б. п.). Корпорація Б може залучити кошти під фіксовану ставку 11,5%, або плаваючу ставку LIBOR + 150 б. п. Перевага корпорації А па ринку зобов'язань з фіксованою ставкою становитиме:

DL = 11,5 - 10 = 1,5% = 150 б. п.; перевага на ринку з плаваючою ставкою дорівнює:

D2 = LIBOR + 150 б. п. - (LIBOR + 100 б. п.) - 50 б. п.

Корпорація Б має менші можливості щодо залучення коштів, ніж корпорація А, що зумовлено її нижчим кредитним рейтингом. Проте на ринку з плаваючою ставкою вона має відносно корпорації А трохи краще становище, ніж на ринку з фіксованою ставкою. В такому випадку кажуть, що корпорація А має відносну перевагу па ринку з фіксованою ставкою, а корпорація Б - на ринку з плаваючою ставкою.

Відмінність у становищі корпорацій А і Б на ринках з фіксованою та плаваючою ставками обумовлена відмінністю в оцінці кредитного ризику позичальників на цих ринках. Різні оцінки кредитного ризику та різні можливості па ринках з фіксованою і плаваючою ставками відкривають можливості арбітражу для учасників ринку.

У наведеному прикладі корпорації А і Б можуть реалізувати арбітражні можливості, уклавши відповідну угоду своп. Спільний виграш від проведення такої угоди дорівнює 100 б. п. і відображає перевагу корпорації А над Б на ринках з фіксованою і плаваючою ставками, тобто:

Й = йХ - <12 = 150 - 50 100 б. п.

Угодами своп називають угоди між двома учасниками ринку про обмін у майбутньому платежами відповідно до умов угоди. Фактично своп полягає в зміні грошового потоку з одними характеристиками на грошовий потік з іншими характеристиками.

Угоди своп укладаються на період від кількох років до десятків років з метою усунення валютного або процентного ризику, а також у цілях арбітражу. Часто в угодах своп беруть участь фінансові посередники - комерційні банки. Вони виступають гарантами виконання умов угоди, приймаючи на себе ризики несплати та валютні ризики. В цьому випадку вони стають третьою стороною угоди й отримують винагороду, яка становить визначену частку величини <і.

Існують різні види свопів. Стандартний своп, укладений між двома партнерами, який пе містить ніяких додаткових умов, називають простим.

Своп. укладений між двома партнерами, передбачувана сума якого рівномірно змонтується з наближенням терміну закінчення угоди, називають аліортизуючилі. Своп, передбачувана сума якого рівномірно збільшується, називається наростаючим свопом.

Своп, в якому беруть участь кілька сторін і, як правило, кілька валют, є складним, або структурованим.

Своп, який змінює тип процентної ставки активу, називають активним, а який змінює тип процентної ставки пасиву - пасивним.

Своп, укладений сьогодні, але який почнеться через певний проміжок часу, називають форвардним. Опціон на своп отримав назву свопціон. Існують також інші види свопів, проте вони трапляються не часто. Основну роль на ринку свопів відіграють процентні та валютні свопи.

Схожі статті

-

Фінансовий ринок - Шелудько В. М. - 2.1. Визначення і види фінансових активів

2.1. Визначення і види фінансових активів Фінансові активи є специфічними неречовими активами, які являють собою законні вимоги власників цих активів на...

-

Фінансовий ринок - Шелудько В. М. - 4.2. Облігації підприємств

Емітентом облігацій можуть бути не тільки промислові, транспортні чи інші корпорації, а й різні кредитно-фінансові установи, в тому числі банки....

-

Фінансовий ринок - Шелудько В. М. - Розділ 2. ФІНАНСОВІ АКТИВИ

2.1. Визначення і види фінансових активів Фінансові активи є специфічними неречовими активами, які являють собою законні вимоги власників цих активів на...

-

Фінансовий ринок - Шелудько В. М. - 9.2. Угоди про форвардні процентні ставки

Форвардна процентна ставка (ФПС) - це процентна ставка для періоду ^, що настане по закінченні періоду *0. Тобто це процентна ставка, за якою можна...

-

Фінансовий ринок - Шелудько В. М. - 7.1. Визначення і суть строкових угод

Розділ 7. РИНОК ПОХІДНИХ ФІНАНСОВИХ ІНСТРУМЕНТІВ 7.1. Визначення і суть строкових угод Похідні фінансові інструменти, або деривативи, - це інструменти,...

-

Фінансовий ринок - Шелудько В. М. - Розділ 7. РИНОК ПОХІДНИХ ФІНАНСОВИХ ІНСТРУМЕНТІВ

Розділ 7. РИНОК ПОХІДНИХ ФІНАНСОВИХ ІНСТРУМЕНТІВ 7.1. Визначення і суть строкових угод Похідні фінансові інструменти, або деривативи, - це інструменти,...

-

Фінансовий ринок - Шелудько В. М. - ЧАСТИНА III. ПОХІДНІ ФІНАНСОВІ ІНСТРУМЕНТИ

Розділ 7. РИНОК ПОХІДНИХ ФІНАНСОВИХ ІНСТРУМЕНТІВ 7.1. Визначення і суть строкових угод Похідні фінансові інструменти, або деривативи, - це інструменти,...

-

Фінансовий ринок - Шелудько В. М. - 4.1. Визначення і види облігацій

4.1. Визначення і види облігацій Облігація - цінний папір, що засвідчує внесення її власником грошових коштів і підтверджує зобов'язання відшкодувати...

-

Фінансовий ринок - Шелудько В. М. - 10.3. Угоди "кеп", "флор", "колар" та варанти

Угоди "кеп", "флор" та "колар" - це синтетичні опціони, які дають змогу знизити ризики при фінансуванні та інвестуванні під плаваючу процентну ставку....

-

Фінансовий ринок - Шелудько В. М. - Розділ 4. ОБЛІГАЦІЇ

4.1. Визначення і види облігацій Облігація - цінний папір, що засвідчує внесення її власником грошових коштів і підтверджує зобов'язання відшкодувати...

-

Фінансовий ринок - Шелудько В. М. - Розділ 1. ОСНОВИ ФУНКЦІОНУВАННЯ ФІНАНСОВИХ РИНКІВ

Розділ 1. ОСНОВИ ФУНКЦІОНУВАННЯ ФІНАНСОВИХ РИНКІВ 1.1. Сутність і значення фінансового ринку Функціонування ринкової економіки грунтується на...

-

Фінансовий ринок - Шелудько В. М. - 3.1. Поняття і види цінних паперів

Розділ З. ЦІННІ ПАПЕРИ 3.1. Поняття і види цінних паперів Переважна більшість фінансових інструментів підпадає під поняття цінних паперів. Згідно із...

-

Фінансовий ринок - Шелудько В. М. - Розділ З. ЦІННІ ПАПЕРИ

Розділ З. ЦІННІ ПАПЕРИ 3.1. Поняття і види цінних паперів Переважна більшість фінансових інструментів підпадає під поняття цінних паперів. Згідно із...

-

Фінансовий ринок - Шелудько В. М. - 5.3. Американські та європейські депозитарні розписки

У США акції деяких іноземних корпорацій можуть продаватися через так звані американські депозитарні розписки (АДР, American Depositary Receipts), які...

-

Фінансовий ринок - Шелудько В. М. - 4.4. Державні облігації України

В Україні перебувають в обігу облігації внутрішньої та зовнішньої державних позик, муніципальні, республіканські облігації. 1. Облігації внутрішньої...

-

Фінансовий ринок - Шелудько В. М. - 4.3. Державні облігації та інші державні цінні папери

Завданням ринку державних цінних паперів є оптимальне забезпечення потреб державного бюджету. Державні облігації, казначейські зобов'язання, казначейські...

-

Фінансовий ринок - Шелудько В. М. - ЧАСТИНА II. ОСНОВНІ ФІНАНСОВІ ІНСТРУМЕНТИ

Розділ З. ЦІННІ ПАПЕРИ 3.1. Поняття і види цінних паперів Переважна більшість фінансових інструментів підпадає під поняття цінних паперів. Згідно із...

-

Фінансовий ринок - Шелудько В. М. - 2.3. Оцінювання фінансових активів

Під комплексним оцінюванням фінансового активу розуміють визначення його основних характеристик - ліквідності, ризиковості, дохідності тощо. При цьому...

-

Фінансовий ринок - Шелудько В. М. - 9.3. Форвардні угоди з купівлі-продажу валюти

Суть угоди з купівлі-продажу валюти полягає в тому, що один з її учасників зобов'язується продати іншому учаснику іноземну валюту через визначений термін...

-

Фінансовий ринок - Шелудько В. М. - 1.1. Сутність і значення фінансового ринку

Розділ 1. ОСНОВИ ФУНКЦІОНУВАННЯ ФІНАНСОВИХ РИНКІВ 1.1. Сутність і значення фінансового ринку Функціонування ринкової економіки грунтується на...

-

Фінансовий ринок - Шелудько В. М. - 8.6. Строкові угоди па УМВБ

Чиказька торгова палата ("Chicago Board of Trade") є однією із найвідоміших бірж з торгівлі ф'ючерсними контрактами. Вона організована як некомерційна...

-

Фінансовий ринок - Шелудько В. М. - 8.5. Чиказька торгова палата

Чиказька торгова палата ("Chicago Board of Trade") є однією із найвідоміших бірж з торгівлі ф'ючерсними контрактами. Вона організована як некомерційна...

-

Фінансовий ринок - Шелудько В. М. - 8.2. Механізм укладення ф'ючерсних угод

Учасниками ф'ючерсного ринку можуть бути будь-які юридичні чи фізичні особи. Безпосередньо брати участь у торгах і укладати угоди на біржі можуть тільки...

-

Фінансовий ринок - Шелудько В. М. - ЧАСТИНА І. ВСТУП

Розділ 1. ОСНОВИ ФУНКЦІОНУВАННЯ ФІНАНСОВИХ РИНКІВ 1.1. Сутність і значення фінансового ринку Функціонування ринкової економіки грунтується на...

-

Фінансовий ринок - Шелудько В. М. - 4.5. Інновації па ринку фінансових інструментів

Основні інновації на ринку фінансових інструментів можна розглядати, з одного боку, як наслідок вирішення ряду конкретних проблем, а з другого - як...

-

Фінансовий ринок - Шелудько В. М. - 2.2. Властивості фінансових активів

При прийнятті рішень щодо інвестування коштів учасник ринку аналізує основні характеристики фінансового активу. Якщо ці характеристики задовольняють...

-

Фінансовий ринок - Шелудько В. М. - 6.2. Акціонерні товариства, відкрита підписка па акції

Згідно із Законом України "Про господарські товариства" акціонерним визнається товариство, що має статутний фонд, поділений на визначену кількість акцій...

-

Фінансовий ринок - Шелудько В. М. - 10.1. Визначення та види опціонів

10.1. Визначення та види опціонів Опціон - один із видів строкових угод, які можуть укладатися як на біржовому, так і на позабіржовому ринках. Залежно...

-

Фінансовий ринок - Шелудько В. М. - Розділ 10. Опціони

10.1. Визначення та види опціонів Опціон - один із видів строкових угод, які можуть укладатися як на біржовому, так і на позабіржовому ринках. Залежно...

-

Фінансовий ринок - Шелудько В. М. - 8.1. Визначення і види ф'ючерсів

8.1. Визначення і види ф'ючерсів Ф'ючерс - це біржовий дериватив, який засвідчує зобов'язання на біржовому ринку купити чи продати базовий актив за...

Фінансовий ринок - Шелудько В. М. - Розділ 11. Свопи