Економіка підприємства - Гринчуцький В. І. - Кумулятивний метод

Використовуючи кумулятивний метод, річну суму амортизації визначають як добуток вартості, яка амортизується, та кумулятивного коефіцієнта. Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця терміну корисного використання об'єкта основних засобів, на суму кількості років його корисного використання:

Кумулятивний метод належить до групи прискорених методів амортизації. Отже, всі принципові особливості цієї групи подібні та полягають у тому, що значна частка амортизаційних відрахувань накопичується протягом перших років експлуатації. Тому кумулятивний метод застосовують у тих самих випадках, що й інші два методи прискореної групи.

Приклад. Початкові умови прикладу 2. Враховуючи те, що в прикладі термін корисного використання становить чотири роки, кількість років застосування об'єкта така: 10 (4 + 3 + 2 + 1). Оскільки річна сума амортизації щороку буде різною, наведемо її розрахунок у таблиці.

Розрахунок амортизаційних відрахувань при застосуванні кумулятивного методу

Виробничий метод

Місячна сума амортизації визначається як добуток фактичного місячного обсягу продукції (робіт, послуг) та виробничої ставки амортизації. Виробнича ставка амортизації обчислюється діленням вартості, яка амортизується, на загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) з використанням об'єкта основних засобів:

Виробничий метод застосовують за умови, якщо можна визначити виробничу віддачу об'єкта основних засобів. Класичний приклад застосування цього методу при розрахунку амортизаційних відрахувань транспортних засобів. Вони мають спідометр, тому фактичний обсяг "виробництва" в цьому разі обчислюють виходячи з показників спідометра (в кілометрах) або показників спідометра та кількості перевезеного вантажу (в тонно-кілометрах).

Приклад. Підприємство придбало автомобіль для розвезення придбаних товарів покупцям. Оскільки в цьому разі є можливість достовірно визначити виробничу віддачу цього автомобіля, для нарахування амортизації вирішено застосувати виробничий метод. Первісна вартість автомобіля - 160 000 грн. Ліквідаційна вартість - 30 000 грн. Розрахунковий пробіг - 200 000 км. Протягом перших трьох місяців фактичний пробіг - відповідно 700 км, 1300 км, 580 км і т. д. За цими даними виробнича ставка амортизації - 0,65 грн/км [(160 000 - 30 000) : 200 000]. Розрахунок нарахування амортизації за перших три місяці наведено в таблиці.

Податковий метод для бухгалтерського обліку

Останнім абзацом п. 26 ПБО 7 встановлено, що в бухгалтерському обліку підприємство може застосовувати норми і методи нарахування амортизації основних засобів, передбачені податковим законодавством. Наведемо норми амортизації в табл. 8.1.

Крім того, передбачено, що підприємство може прийняти рішення про застосування інших норм амортизації, які не перевищують вищенаведені норми. Тобто ці норми можуть бути нижчими, але не вищими. Також для суб'єктів космічної діяльності до 01.01.2009 р. установлено щорічну 20-відсоткову норму прискореної амортизації основних фондів групи 3. А для технологічних парків, їх учасників та спільних підприємств при виконанні зареєстрованих у встановленому Законом № 991-ХІУ порядку проектів технологічних парків - щорічну 20-відсоткову норму прискореної амортизації основних фондів груп 3 і 4. Норми амортизації для свердловин, що використовуються для розробки нафтових та газових родовищ встановлюються у відсотках до їх первісної вартості в таких розмірах (у розрахунку на рік): 1-й рік експлуатації - 10%; 2-й - 18; 3-й - 14; 4-й - 12; 5-й - 9; 6-й - 7; 7-й - 7; 8-й - 7; 9-й - 7; 10-й - 6; 11-й - 3%.

Розрахунок амортизаційних відрахувань при застосуванні виробничого методу

Щодо методів нарахування амортизації, то повною мірою застосувати в бухгалтерському обліку метод, передбачений податковим законодавством, неможливо, оскільки:

По-перше, в бухгалтерському обліку амортизації підлягають усі об'єкти основних засобів: виробничі, невиробничі та безоплатно отримані, а в податковому - лише виробничі;

Таблиця 8.1. Норми амортизації основних засобів при застосуванні податкового методу в бухгалтерському обліку

|

Об'єкти основних засобів |

Квартальні Норми амортизації |

Умови застосування |

|

Будівлі, споруди, їхніх структурні компоненти та передавальні пристрої, в тому числі жилі будинки та їхні частини (квартири і місця загального користування) (група 1 основних фондів) |

1,25 |

Для об'єктів основних засобів, придбаних до 01.01.2004 р. та після цієї дати, якщо вони були в експлуатації |

|

2 |

Для об'єктів основних засобів, придбаних після 01.01.2004 р., за умови, що раніше вони не були в експлуатації (нові основні засоби) | |

|

Автомобільний транспорт та вузли (запасні частини) до нього; меблі; побутові електронні, оптичні, електро-ме-ханічні прилади й інструменти, інше конторське (офісне) обладнання, устаткування інше конторське (офісне) обладнання, устаткування та приладдя до них (група 2 основних фондів) |

6,25 |

Для об'єктів основних засобів, придбаних до 01.01.2004 р. та після цієї дати, якщо вони були в експлуатації |

|

10 |

Для об'єктів основних засобів, придбаних після 01.01.2004 р., за умови, що раніше вони не були в експлуатації (нові основні засоби) | |

|

Електронно-обчислювальні машини, інші машини для автоматичного оброблення інформації, пов'язані з ними засоби зчитування або друку інформації, інші інформаційні системи, телефони (у тому числі стільникові), мікрофони та рації, вартість яких перевищує вартість малоцінних товарів (предметів) (група 4 основних фондів) |

15 |

Для об'єктів основних засобів, придбаних після 01.01.2003 р. |

|

Будь-які інші основні засоби, не включені до вищенаведених (група 3 основних фондів) |

3,75 |

Для об'єктів основних засобів, придбаних до 01.01.2004 р. та після цієї дати, якщо вони були в експлуатації |

|

6 |

Для об'єктів основних засобів, придбаних після 01.01.2004 р., за умови, що раніше вони не були в експлуатації (нові основні засоби) |

По-друге, в бухгалтерському обліку амортизація нараховується щомісяця за кожним об'єктом окремо, а в податковому - щоквартально за групами, а не за окремими об'єктами (не враховуючи об'єктів групи 1);

По-третє, в бухгалтерському обліку амортизація починає нараховуватися з місяця, що настає за місяцем, у якому об'єкт основних засобів став придатним для корисного використання, і припиняється в місяці, наступному за місяцем вибуття об'єкта основних засобів, переведення його на реконструкцію, модернізацію, добудову, дообладнання, консервацію, а в податковому - наступного кварталу тощо;

По-четверте, в бухгалтерському обліку базою нарахування амортизації є первинна вартість кожного окремого об'єкта основних засобів з урахуванням поліпшень, які привели до зростання економічних вигод від використання об'єкта, а в податковому - балансова (залишкова) вартість груп 2, 3, 4 на початок звітного кварталу чи окремого об'єкта групи 1. При цьому до податкової вартості групи (окремого об'єкта групи 1) включаються також суми ремонтів.

Тому метод податкового обліку слід використовувати з урахуванням положень ПБО 7. Це означає, що амортизацію за податковим методом у бухгалтерському обліку нараховують не за групами, а за кожним об'єктом окремо, причому як за виробничим, так і за невиробничим і безоплатно отриманим.

Амортизацію нараховують щомісячно, а не щоквартально починаючи з місяця введення його в експлуатацію та по місяць, наступний за місяцем вибуття тощо. До балансової вартості об'єкта не включають суми ремонтів. У цьому разі формула нарахування амортизації (квартальної) за податковим методом у бухгалтерському обліку така:

Фактично податковий метод є різновидом методу зменшуваного залишку. Його доцільно застосовувати для нарахування амортизації об'єктів, які мають значний термін корисного використання і на технічне обслуговування та ремонт яких з кожним роком експлуатації постійно збільшуються витрати. Зокрема, податковий метод застосовують для нарахування амортизації будівель та споруд. Зауважимо, що суми амортизації, нараховані за цим методом у податковому обліку й отримані в бухгалтерському обліку, відрізнятимуться з вищенаведених причин. Помилковою є думка, що, обравши податковий метод, не доведеться окремо нараховувати амортизацію для цілей податкового та бухгалтерського обліку. Тому, обираючи податковий метод, керуватися таким аргументом не варто.

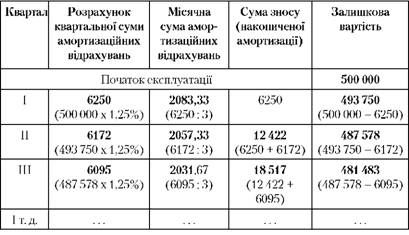

Приклад. Підприємство придбало будівлю, яка вже багато років була в експлуатації. Хоча ресурс будівлі дозволяє її використовувати, проте вона потребує постійних витрат на періодичний ремонт та підтримання її в належному стані. На думку підприємства, такі витрати з кожним роком зростатимуть. Тому для нарахування амортизації вирішено застосувати податковий метод. Первісна вартість придбаної будівлі - 500 000 грн. Ліквідаційна вартість - 30 000 грн. Будівля не є новою, тому застосовується квартальна норма амортизації - 1,25%. Розрахунок нарахування амортизації за три квартали наведено в таблиці.

Розрахунок амортизаційних відрахувань при застосуванні податкового методу за умовами прикладу 6

Деякі аспекти податкового методу для податкового обліку. В

Податковому обліку амортизація нараховується відповідно до ст. 8 Закону № 334/94-ВР. Зауважимо, що в податковому обліку амортизуються витрати на придбання, виготовлення або поліпшення основних фондів, а не основні засоби. Сума амортизаційних відрахувань звітного періоду визначається як сума амортизаційних відрахувань, нарахованих для кожного із календарних кварталів, що входять до такого звітного періоду. Сума амортизаційних відрахувань кварталу, щодо якого проводяться розрахунки (розрахунковий квартал), визначається шляхом застосування норм амортизації, визначених п. 8.6 ст. 8 Закону № 334/94-ВР, до балансової вартості груп основних фондів на початок такого розрахункового кварталу.

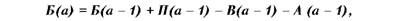

Балансова вартість групи основних фондів (окремого об'єкта основних фондів групи 1) на початок розрахункового кварталу визначається за формулою:

Де Б(а) - балансова вартість групи (окремого об'єкта основних фондів групи 1) на початок розрахункового кварталу; Б(а - 1) - балансова вартість групи (окремого об'єкта основних фондів групи 1) на початок кварталу, що передував розрахунковому; П(а - 1) - сума витрат, понесених на придбання основних фондів, здійснення капітального ремонту, реконструкцій, модернізацій та інших поліпшень основних фондів, які підлягають амортизації, протягом кварталу, що передував розрахунковому; В(а - 1) - сума виведених з експлуатації основних фондів (окремого об'єкта основних фондів групи 1) протягом кварталу, що передував розрахунковому; А(а - 1) - сума амортизаційних відрахувань, нарахованих у кварталі, що передував розрахунковому.

Платники податку всіх форм власності мають право застосовувати щорічну індексацію балансової вартості груп основних фондів на коефіцієнт індексації, який визначається за формулою:

Якщо значення Кі не перевищує одиниці, то індексація не проводиться.

Платник податку може прийняти рішення про застосування інших норм амортизації, що не перевищують норми, визначені Законом.

8.3. Показники ефективності використання основних фондів

Основні показники ефективності використання основних фондів можна об'єднати в чотири групи: 1) показники екстенсивного використання основних фондів, які відображають рівень їх використання за часом; 2) показники інтенсивного використання основних фондів, які відображають рівень їх використання за потужністю (продуктивністю); 3) показники інтегрального використання основних фондів, які враховують сукупний вплив всіх факторів - як екстенсивних, так і інтенсивних; 4) узагальнюючі показники використання основних фондів, що характеризують різні аспекти використання (стан) основних фондів у цілому на підприємстві.

Перша група показників включає коефіцієнти екстенсивного використання устаткування, змінності роботи устаткування і завантаження устаткування. Коефіцієнт екстенсивного використання устаткування (КЕкст) визначається як відношення фактичної кількості годин роботи устаткування (tФ) до кількості годин роботи по нормі (tН):

До Третьої групи показників належить коефіцієнт інтегрального використання устаткування (КІнтегр). Він розраховується, як добуток коефіцієнтів екстенсивного й інтенсивного використання устаткування та комплексно характеризує експлуатацію його за часом і продуктивністю (потужністю):

Фондомісткість (ФМ) - величина, зворотна фондовіддачі; показує частку вартості основних фондів, які припадають на 1 грн продукції, яка випускається:

Фондоозброєність праці (Фоз) розраховується як відношення середньорічної вартості основних фондів (ОФСер) до числа робітників на підприємстві, що працювали в найбільшу зміну (Ч):

Рентабельність основних виробничих фондів (Р) характеризує величину прибутку, що припадає на 1 грн основних фондів, і визначається як відношення прибутку (П) до середньорічної вартості основних фондів (ОФСер):

Залежність між показниками фондовіддачі і фондоозброєності праці визначається залежністю між зростанням обсягу виробництва і зростанням вартості основних фондів. Якщо обсяг виробництва випереджає зростання вартості основних фондів, то фондовіддача зростає, а фондоозброєність не зростає, або зростає в меншій мірі. І як наслідок цього, зростання продуктивності праці випереджає зростання фондоозброєності праці, та навпаки. Крім перерахованих є й інші показники використання основних фондів, зокрема показники технічного стану, віку, структури фондів тощо.

Схожі статті

-

Економіка підприємства - Гринчуцький В. І. - Прямолінійний метод

При застосуванні прямолінійного методу річна сума амортизації розраховується, як ділення вартості, що амортизується, на термін корисного використання...

-

Економіка підприємства - Гринчуцький В. І. - 8.1. Структура й оцінювання основних фондів

План 8.1. Структура й оцінювання основних фондів. 8.2. Зношення й амортизація основних фондів. 8.3. Показники ефективності використання основних фондів....

-

Економіка підприємства - Гринчуцький В. І. - Метод прискореного зменшення залишкової вартості

При застосуванні прямолінійного методу річна сума амортизації розраховується, як ділення вартості, що амортизується, на термін корисного використання...

-

Економіка підприємства - Гринчуцький В. І. - Метод зменшення залишкової вартості

При застосуванні прямолінійного методу річна сума амортизації розраховується, як ділення вартості, що амортизується, на термін корисного використання...

-

Економіка підприємства - Гринчуцький В. І. - ТЕМА 8. ОСНОВНІ ФОНДИ ПІДПРИЄМСТВА

План 8.1. Структура й оцінювання основних фондів. 8.2. Зношення й амортизація основних фондів. 8.3. Показники ефективності використання основних фондів....

-

Економіка підприємства - Гринчуцький В. І. - Амортизація основних фондів

Зношення основних фондів Зношення характеризує процес старіння основних фондів, що діють як у фізичних, так і в економічних відносинах. Зношення основних...

-

Економіка підприємства - Гринчуцький В. І. - Зношення основних фондів

Зношення основних фондів Зношення характеризує процес старіння основних фондів, що діють як у фізичних, так і в економічних відносинах. Зношення основних...

-

Економіка підприємства - Гринчуцький В. І. - 8.2. Зношення й амортизація основних фондів

Зношення основних фондів Зношення характеризує процес старіння основних фондів, що діють як у фізичних, так і в економічних відносинах. Зношення основних...

-

Економіка підприємства - Гринчуцький В. І. - 7.8. Планування фонду оплати праці

В умовах ринкових відносин значного поширення отримали безтарифні системи оплати праці. Розглянемо деякі з них. Так, на комбінаті торгового устаткування...

-

Економіка підприємства - Гринчуцький В. І. - 7.7. Безтарифні системи оплати праці

В умовах ринкових відносин значного поширення отримали безтарифні системи оплати праці. Розглянемо деякі з них. Так, на комбінаті торгового устаткування...

-

Економіка підприємства - Гринчуцький В. І. - 7.3. Планування чисельності працівників підприємства

Норма чисельності (НЧ) - це встановлена чисельність працівників певного професійно-кваліфікаційного складу, необхідного для виконання конкретних...

-

Економіка підприємства - Гринчуцький В. І. - 7.2. Розрахунок бюджету робочого часу

Розрахунок Бюджету робочого часу Характеризує планову кількість днів і годин, які може відпрацювати один працівник або службовець у плановому періоді....

-

Економіка підприємства - Гринчуцький В. І. - 4.2. Управлінські технології

Ефективність діяльності підприємства, його становища на ринку принципово залежать від стратегії розвитку, вибору і застосування як окремих стратегічних...

-

Економіка підприємства - Гринчуцький В. І. - 3.3. Зовнішньоторговельний контракт

У міжнародній практиці Контрактом Прийнято називати міжнародний договір купівлі-продажу. Договір вважається міжнародним тільки тоді, коли комерційні...

-

Економіка підприємства - Гринчуцький В. І. - Дивізіональна структура управління

Ця структура є найпоширенішим видом структури бюрократичного типу, характеризується великим числом горизонтальних і вертикальних зв'язків і незначною...

-

Економіка підприємства - Гринчуцький В. І. - Лінійно-штабна структура управління

Ця структура є найпоширенішим видом структури бюрократичного типу, характеризується великим числом горизонтальних і вертикальних зв'язків і незначною...

-

Економіка підприємства - Гринчуцький В. І. - Лінійно-функціональна структура управління

Ця структура є найпоширенішим видом структури бюрократичного типу, характеризується великим числом горизонтальних і вертикальних зв'язків і незначною...

-

Економіка підприємства - Гринчуцький В. І. - Характеристика малого підприємництва

Характеристика малого підприємництва Малі підприємства є невід'ємною частиною соціально-економічної країни. По-перше, вони сприяють підтримці...

-

Економіка підприємства - Гринчуцький В. І. - 5.4. Мале підприємництво

Характеристика малого підприємництва Малі підприємства є невід'ємною частиною соціально-економічної країни. По-перше, вони сприяють підтримці...

-

Економіка підприємства - Гринчуцький В. І. - 5.2. Державне регулювання ринку (економіки)

Державне регулювання ринку - Сукупність методів, способів, засобів впливу держави на економіку для забезпечення нормальних умов роботи ринкового...

-

Економіка підприємства - Гринчуцький В. І. - Матрична структура управління

Ця структура є найпоширенішим видом структури бюрократичного типу, характеризується великим числом горизонтальних і вертикальних зв'язків і незначною...

-

Економіка підприємства - Гринчуцький В. І. - Проектна структура управління

Ця структура є найпоширенішим видом структури бюрократичного типу, характеризується великим числом горизонтальних і вертикальних зв'язків і незначною...

-

Економіка підприємства - Гринчуцький В. І. - Інноваційно-виробнича структура управління

Ця структура є найпоширенішим видом структури бюрократичного типу, характеризується великим числом горизонтальних і вертикальних зв'язків і незначною...

-

Економіка підприємства - Гринчуцький В. І. - 5.5. Державна підтримка малого підприємництва

Характеристика малого підприємництва Малі підприємства є невід'ємною частиною соціально-економічної країни. По-перше, вони сприяють підтримці...

-

Зовнішньоекономічна діяльність підприємства - це Підприємницька діяльність юридичних і фізичних осіб, яка включає зовнішньоторговельну й інвестиційну...

-

Економіка підприємства - Гринчуцький В. І. - ТЕМА 1. ПІДПРИЄМСТВО (ОРГАНІЗАЦІЯ)

В умовах ринкових відносин, які характеризуються різноманіттям форм власності, в тому числі приватною конкуренцією товаровиробників, підприємництвом і...

-

План 2.1. Види підприємств, які функціонують у державі. 2.2. Цілі та завдання діяльності підприємства. 2.3. Юридичні особи: правоздатність, реорганізація...

-

Економіка підприємства - Гринчуцький В. І. - 5.1. Товарне виробництво і ринок

План 5.1. Товарне виробництво і ринок. 5.2. Державне регулювання ринку (економіки). 5.3. Суб'єкти і види підприємницької діяльності. 5.4. Мале...

-

Економіка підприємства - Гринчуцький В. І. - ТЕМА 5. РИНОК І ПРОДУКЦІЯ

План 5.1. Товарне виробництво і ринок. 5.2. Державне регулювання ринку (економіки). 5.3. Суб'єкти і види підприємницької діяльності. 5.4. Мале...

-

Економіка підприємства - Гринчуцький В. І. - 1.3. Внутрішнє середовище підприємства

Згідно із законодавством України, підприємством є самостійний господарюючий суб'єкт, створений у порядку, встановленому законом, для виробництва...

Економіка підприємства - Гринчуцький В. І. - Кумулятивний метод