Аналіз господарської діяльності - Сіменко І. В. - 8.3. Оцінка ефективності використання майна та оптимальності структури капіталу підприємства

Ефективність використання майна підприємства характеризується часткою інтенсивних (ресурсовіддача) і екстенсивних (збільшенням розміру майна) чинників у збільшенні виручки від реалізації продукції (табл. 8.6).

Таблиця 8.6. ВХІДНІ ДАНІ ДЛЯ ВИЗНАЧЕННЯ ЧАСТКИ ІНТЕНСИВНИХ ТА ЕКСТЕНСИВНИХ ЧИННИКІВ У ЗБІЛЬШЕННІ ВИРУЧКИ ВІД РЕАЛІЗАЦІЇ ПРОДУКЦІЇ

Розраховують результат зміни виручки від реалізації, внесок екстенсивного чинника і внесок інтенсивного, визначаючи, наскільки підприємство збільшувало обсяги реалізації переважно завдяки збільшенню активів (майна).

За фактичними даними підприємства: вплив екстенсивного фактора склав:

(16771,0 - 18538,0) х 0,463 = - 818,12 (тис. грн.); вплив інтенсивного:

(0,36 - 0,463) х 16771,0 = - 1722,88 (тис. грн.).

Перевірка: - 818,12 - 1722,88 = - 2541,0 (тис. грн.).

6091,0 - 8542,0 = - 2541,0 (тис. грн.). Тобто розрахунки виконані правильно.

У даному випадку спостерігається від'ємний вплив як екстенсивних так і інтенсивних факторів на зміну виручки від реалізації. Цей факт може бути поясненим зниженням вартості майна підприємства і його ресурсовіддачі.

У сучасний період перспективним напрямком при аналізі ефективності фінансування і використання майна підприємства є застосування матричного балансу.

Матрична модель - це прямокутна таблиця, елементи (клітинки) якої відображають взаємозв'язок об'єктів. Баланс підприємства подається як матриця, рядки якої - статті активу (майно), графи - статті пасиву (джерела коштів). Розмірність матриці може повністю відповідати кількості статей активу і пасиву балансу, але досить обмежитися кількістю статей агрегованого балансу як 10 / 10. Істотним є поділ балансу на чотири квадрати (табл. 8.7)

Таблиця 8.7. КВАДРАТИ МАТРИЧНОГО БАЛАНСУ

|

Активи |

Пасив |

|

1.Необоротні |

1. Власний капітал |

|

2. Оборотні |

2. Зобов'язання |

Можна складати матричні баланси: на початок і кінець періоду; на кінець періоду; різницевий матричний баланс; баланс руху коштів. Перші два баланси статичні і відображають зміни у структурі майна та коштів підприємства. Для перших трьох балансів матрична модель складається в чотири етапи:

1. Вимір розміру матриці;

2. Заповнення підсумкових рядків та граф відповідно до балансу, тобто заповнення "периметра" матриці;

3. Послідовний, починаючи з першого рядка активу балансу, вибір джерел коштів;

4. Перевірка всіх балансових підсумків по вертикалі та горизонталі матриці.

Особливим є третій етап складання матриці. Тут слід урахувати сукупність фінансових прав і повноважень підприємства, економічну природу оборотних і необоротних активів, власних та позикових коштів. Варіант вибору коштів стосовно переліку статей агрегованого балансу наведено у табл. 8.8.

Таблиця 8.8. ПОРІВНЯННЯ СТАТЕЙ АКТИВУ І ПАСИВУ БАЛАНСУ

|

Стаття активу |

Стаття пасиву |

|

Необоротні активи |

- статутний капітал; - прибуток; - довгострокові зобов'язання. |

|

Запаси |

- статутний капітал; - прибуток; - довгострокові зобов'язання; - кредиторська заборгованість; - короткострокові кредити та позики. |

|

Дебіторська заборгованість |

- кредиторська заборгованість; - короткострокові кредити та позики. |

|

Поточні фінансові інвестиції |

- прибуток; - кредиторська заборгованість. |

|

Грошові кошти та їх еквіваленти |

- прибуток; - кредиторська заборгованість; - кредити і позики. |

Джерела вибирають у послідовності, яка наведена у табл. 8.7 у межах залишку коштів. Використання наступного джерела свідчить про певне зниження якості забезпечення коштами. Якщо постає потреба залучати інші джерела (які не ввійшли до наведеного переліку), це свідчить про неефективне використання (іммобілізацію) коштів.

Приклад складання матричного балансу відповідно до викладених умов за даними додатку Б наведений у табл. 8.9. У цій формі подані показники балансу на початок і кінець року (відповідно "чисельник" і "знаменник" клітинки матриці), а також різницевий матричний баланс (нижній правий кут клітинки матриці).

Проаналізувавши матричний баланс, можна виявити як позитивне, так і негативне у майновому стані підприємства.

Позитивне:

- необоротні активи на початок року були сформовані за власні кошти та збільшились за звітний період за рахунок того самого джерела з дефіцитом у 195 тис. грн.;

- оборотні засоби підприємства збільшилися за рахунок довгострокових зобов'язань (що дорівнюють власним коштам підприємства);

- істотно збільшилася вага довгострокових зобов'язань у формуванні запасів підприємства;

- значно знизилась дебіторська заборгованість підприємства;

- все це свідчить про підвищення рівня платоспроможності споживачів продукції підприємства. Наряду з цим спостерігається зниження кредиторської заборгованості підприємства, що є позитивним моментом у його фінансовій діяльності.

Таблиця 8.9. МАТРИЧНИЙ БАЛАНС ПІДПРИЄМСТВА Тис. грн.

|

Активи |

Пасиви |

Баланс | ||||||

|

Статутний капітал |

Прибуток |

Власний капітал |

Довгострокові зобов'язання |

Кредиторська Заборгованість |

Інші поточні зобов'язання |

Позиковий капітал | ||

|

Необоротні |

5608/5413 (-195) |

- |

5608/5413 (-195) |

5608/5413 (-195) | ||||

|

Запаси |

5634/7825 (+2191) |

2714/201 (-2513) |

977/2156 (+1179) |

9325/10182 (+857) |

9325/10182 (+857) | |||

|

Дебіторська заборгованість |

3317/891 (-2426) |

3317/891 (-2426) |

3317/891 (-2426) | |||||

|

Грошові кошти і їх еквіваленти |

43/8 (-35) |

43/8(-35) |

43/8 (-35) | |||||

|

Інші оборотні активи |

244/277 (+33) |

244/277 (+33) |

244/277 (+33) | |||||

|

Оборотні активи разом |

5634/7825 (+2191) |

2714/201 (-2513) |

4581/3332 (-1249) |

12929/11358 (-1571) |

12929/11358 (-1571) | |||

|

Баланс |

5608/5413 (-195) |

- |

5608/5413 (-195) |

5634/7825 (+2191) |

2714/201 (-2513) |

4581/3332 (-1249) |

12929/11358 (-1571) |

18538/16771 (-1767) |

Негативне: за звітний період спостерігається збиткова робота підприємства. Як і у минулому періоді збитки було покрито за рахунок власного капіталу підприємства.

До основних напрямів аналізу ефективності фінансування і використання майна підприємства відносяться:

1. Аналіз ефективності використання основних засобів підприємства - детально було розглянуто у § 6.3.

Ефективність використання основних засобів характеризують показники: фондовіддачі, фондомісткості, фондоозброєність й фондорентабельності. У процесі аналізу вивчають їх динаміку, проводять факторний аналіз впливу основних чинників на їх величину.

2. Аналіз ефективності використання матеріальних ресурсів.

Для аналізу ефективності використання матеріалів, аналітиком використовуються такі узагальнюючі показники, як матеріаловіддача та зворотний йому показник - матеріаломісткість.

Матеріаловіддача (Мв) - відношення обсягу випущеної продукції до загальної суми матеріальних витрат:

Матеріалоємність (Мє) - відношення загальної суми матеріальних витрат до обсягу випущеної продукції:

Залежно від потреб аналізу вказані показники (формули 8.11 та 8.12) можна розрахувати як у цілому по продукції, так і по окремих виробах. У процесі аналізу досліджується їх динаміка, проводиться порівняльний аналіз показників суб'єкта господарювання з показниками підприємств - конкурентів. Із метою прийняття управлінських рішень щодо матеріальних ресурсів відпрацьовуються заходи для більш ефективного їх використання та економії. У процесі аналізу можуть використовуватись і допоміжні показники: рівень відходів і браку продукції, коефіцієнт корисного використання сировини, норми витрат матеріалів, палива, енергії на окремі вироби тощо.

Оптимальність структури капіталу можна визначити шляхом проведення аналізу фінансового левериджу.

Фінансовий леверидж - потенційна можливість впливати на чистий прибуток підприємства шляхом зміни обсягу і структури пасивів.

Для оцінки рівня фінансового левериджу (Рфл ) використовують такі способи розрахунку:

Де Тчп - темп зміни чистого прибутку, %;

Тпо - темп зміни прибутку від операційної діяльності, %.

Дана інтерпретація формули дозволяє визначити на скільки процентних пунктів зміниться чистий прибуток при зміні прибутку від операційної діяльності на 1 процентний пункт.

Де Под - прибуток від операційної діяльності, грн.;

Прк - проценти за кредити, отримані підприємством, грн.

Коефіцієнт Р Фл показує, у скільки разів прибуток від операційної

Діяльності перевищує оподатковуваний прибуток. Нижньою межею коефіцієнта є одиниця.

Зростання відносного обсягу залучених підприємством позикових коштів збільшує рівень фінансового левериджу і нелінійність зв'язку між чистим прибутком і прибутком від операційної діяльності: незначна зміна (зростання або зменшення) прибутку від операційної діяльності в умовах високого фінансового левериджу може призвести до значної зміни чистого прибутку. Тому з категорією фінансового левериджу тісно пов'язане поняття фінансового ризику.

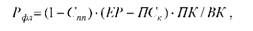

Де Спп - ставка податку на прибуток, долі од.;

ЕР - економічна рентабельність (відношення прибутку від операційної діяльності до середньої вартості активів), %;

ПСк - середньозважена процентна ставка за кредитами, отриманими підприємством, %;

ПК - позиковий капітал підприємства, грн.; ВК - власний капітал підприємства, грн.

Аналіз фінансового левериджу базується на наступних міркуваннях: при використанні тільки власних коштів фінансовий леверидж дорівнює нулю; чим більшу заборгованість порівняно до власного капіталу має підприємство, тим вищий його фінансовий леверидж; якщо економічна рентабельність перевищує процент за кредит, леверидж є позитивним, у противному випадку - нульовим або негативним. Розрахункове значення ефекту фінансового левериджу ( РФл) Обумовлюється дією наступних чинників: податковим коректором (1-Спп), розміром диференціалу фінансового левериджу (ЕР - ПСк), коефіцієнтом фінансового левериджу ПК / ВК. Зростання рівня фінансового левериджу має подвійний вплив на підприємство: збільшує фінансовий ризик, але підвищує рентабельність власного капіталу підприємства.

Розглянутий підхід є загальноприйнятим, але має певні вади, які обмежують його застосування на практиці: відсутнє розділення позикового капіталу на довгостроковий і короткостроковий; з розгляду упускається внутрішня структура власних і позикових пасивів; власний капітал компанії визначається безкоштовним і в розрахунок не береться; не враховується інфляція. Для подолання існуючих недоліків пропонується такий підхід:

Де I - рівень інфляції, долі од.;

'УАСС - середньозважена вартість капіталу, %.

Де Кі - вартість і-ого джерела капіталу, %;

Йі - питома вага і-ого джерела капіталу у його загальній сумі.

Запропонована методика дозволяє враховувати вартість залучення всіх джерел фінансування діяльності компанії, зокрема власних; внутрішню структуру власних і позикових довгострокових пасивів, що дає можливість врахування дивідендної політики; а також проведення аналізу значень показників як в статиці, так і в динаміці шляхом завдання очікуваної величини їх значення (наприклад, з використанням моделі постійного зростання тощо).

Схожі статті

-

Відповідно до Цивільного кодексу України майно можна визначити як активи, об'єктами яких вважаються окрема річ, сукупність речей, а також майнові права...

-

Існуючі підходи дозволили об'єднати відомі види діагностичного аналізу з точки зору цілей його проведення і масштабів робіт в наступні групи [45, с.69]:...

-

Аналіз господарської діяльності - Сіменко І. В. - 7.5. Оптимізація величини прибутку підприємства

Для того щоби величина виявлених можливостей потенційного розвитку підприємства була реальною, її підрахунок має бути по можливості точним і...

-

8.1. Значення, мета та задачі аналізу фінансової звітності підприємства Фінансова звітність - це сукупність форм звітності, складених на основі даних...

-

Аналіз господарської діяльності - Сіменко І. В. - Тема 8. Аналіз фінансової звітності підприємства

8.1. Значення, мета та задачі аналізу фінансової звітності підприємства Фінансова звітність - це сукупність форм звітності, складених на основі даних...

-

Для того щоби величина виявлених можливостей потенційного розвитку підприємства була реальною, її підрахунок має бути по можливості точним і...

-

Аналіз господарської діяльності - Сіменко І. В. - 6.5. Діагностика фінансової стійкості підприємства

Фінансова стійкість підприємства - одна з найважливіших характеристик його фінансового стану, що визначає стабільність діяльності підприємства у...

-

3.1. Організація аналітичної роботи на підприємстві Організація аналітичної роботи На підприємстві включає: O розробку загальних засад і порядку...

-

Аналіз господарської діяльності - Сіменко І. В. - 6.4. Діагностика трудових ресурсів підприємства

Діагностика трудових ресурсів підприємства має велике значення, оскільки саме від їх ефективного використання залежить успіх діяльності суб'єкта...

-

При діагностиці технічного потенціалу підприємства головним об'єктом виступають його основні засоби. Основні засоби займають основну питому вагу в...

-

3.1. Організація аналітичної роботи на підприємстві Організація аналітичної роботи На підприємстві включає: O розробку загальних засад і порядку...

-

Залежно від прогнозованих параметрів і цільової спрямованості прогнозування, вибирають існуючі методи і математичний апарат. Безліч методів вирішення...

-

Аналіз господарської діяльності - Сіменко І. В. - 7.2. Методи прогнозування розвитку підприємства

Залежно від прогнозованих параметрів і цільової спрямованості прогнозування, вибирають існуючі методи і математичний апарат. Безліч методів вирішення...

-

Аналіз господарської діяльності досліджує господарські процеси через систему інформації, тому аналітичний процес складається з ряду послідовних,...

-

Тема 1. Аналіз діяльності підприємства в системі управління 1.1. Система управління підприємством: характеристика, склад та взаємозв'язок функцій Згідно...

-

Аналіз господарської діяльності є самостійною галуззю наукових знань, що має свій зміст. Аналіз господарської діяльності як наука - це система...

-

Аналітичний процес доцільно уявити у вигляді певної послідовності однорідних за змістом робіт, тобто виділити етапи аналізу, які дозволяють...

-

Тема 6. Контрольно-діагностичні методи аналізу діяльності підприємства 6.1. Сутність, зміст, мета та задачі діагностики діяльності підприємства...

-

Тема 6. Контрольно-діагностичні методи аналізу діяльності підприємства 6.1. Сутність, зміст, мета та задачі діагностики діяльності підприємства...

-

Тема 6. Контрольно-діагностичні методи аналізу діяльності підприємства 6.1. Сутність, зміст, мета та задачі діагностики діяльності підприємства...

-

7.1. Сутність, значення та задачі прогнозування розвитку підприємства Відповідно до Закону України "Про державне прогнозування та розроблення програм...

-

7.1. Сутність, значення та задачі прогнозування розвитку підприємства Відповідно до Закону України "Про державне прогнозування та розроблення програм...

-

У структурованому вигляді інформацію, яка є основою інформаційних потоків та використовується під час проведення аналізу господарської діяльності на...

-

Ефективна реалізація аналітичної функції в системі управління підприємством стає можливою лише при наявності чіткого, однозначного розуміння...

-

Аналіз господарської діяльності - Сіменко І. В. - Передмова

Сучасний стан економіки, який віддзеркалює наслідки світової фінансової кризи, та характеризується наявністю депресивних ознак, вимагає від суб'єктів...

-

Тема 1. Аналіз діяльності підприємства в системі управління 1.1. Система управління підприємством: характеристика, склад та взаємозв'язок функцій Згідно...

-

2.1. Історія і перспективи розвитку аналізу господарської діяльності Дослідження будь-яких процесів і явищ повинно починатися з вивчення джерел їх появи....

-

2.1. Історія і перспективи розвитку аналізу господарської діяльності Дослідження будь-яких процесів і явищ повинно починатися з вивчення джерел їх появи....

-

Господарська діяльність підприємств - це складна сукупність виробничих відносин у взаємозв'язку з продуктивними силами. Вона складається з багатьох...

-

Евристичними називають спеціальні методи Здобуття нових знань, засновані на використанні досвіду, інтуїції фахівця і його творчого мислення як сукупності...

Аналіз господарської діяльності - Сіменко І. В. - 8.3. Оцінка ефективності використання майна та оптимальності структури капіталу підприємства